„Ein Plan ist nichts,

Planung ist alles.“

Dwight D. Eisenhower

Die aktuelle Wirtschaftslage (hier), wie auch die seit Monaten kräftig steigende Zahl der Unternehmensinsolvenzen (hier) belegen, dass sich die deutsche Volkswirtschaft im Krisenmodus befindet. Diese Krise bleibt natürlich auch für das einzelne Unternehmen im Zweifel nicht ohne Folgen. Der folgende Beitrag erläutert, was zu tun ist, wenn der Geschäftsleiter in „seinem“ Unternehmen Krisensignale wahrnimmt oder von einem seiner Berater eine konkrete „Krisen-Warnung“ erhält (s. zu den Hintergründen hier).

Was ist eine „Unternehmenskrise“?

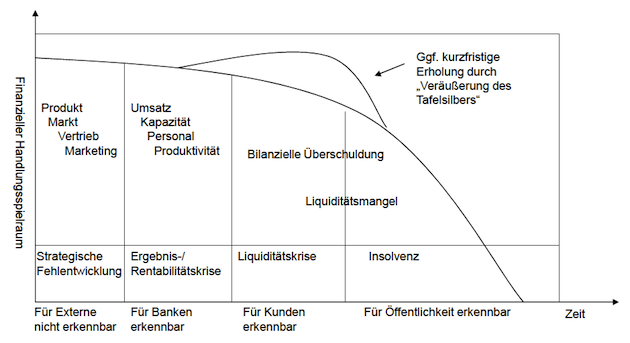

Nicht jede Krise eines Unternehmens ist sofort existenzbedrohend, vielmehr eskaliert eine Unternehmenskrise über mehrere (betriebswirtschaftliche) Stufen, wie die nachfolgende Grafik (sog. „Krisenverlaufskurve“) veranschaulicht:

In seinem wegweisenden Urteil aus dem Januar 2017 (näheres hier, Urt. hier, dort Rz. 28) umschreibt der BGH konkrete Anlässe, die aus rechtlicher Sicht spätestens zu einer „Überprüfung der Fortführungsaussichten des Unternehmens“ führen sollten: „Wenn das Unternehmen in der Vergangenheit keine Gewinne erwirtschaftet hat, nicht leicht auf finanzielle Mittel zurückgreifen kann und eine bilanzielle Überschuldung droht oder sogar schon eingetreten ist.“ Sprich, spätestens, wenn Verluste das Eigenkapital aufgezehrt haben und die Bezahlung von fälligen Rechnungen zukünftig nicht garantiert ist, befindet sich das Unternehmen aus Sicht der Rechtsprechung in einer Krise.

Was hat die Geschäftsleitung zu beachten?

Nicht erst seit dem In-Kraft-Treten von § 1 StaRUG muss die Geschäftsleitung ein funktionierendes „Risikofrüherkennungssystem“ im Unternehmen etablieren, das ihr eine frühzeitige Erkennung von (internen wie externen!) Krisensymptomen ermöglicht (s. vorrangig zur externen Risikoerkennung näher hier und hier). Bereits Mitte der 90er Jahre des vorigen Jahrhunderts konstatierte der BGH (z.B. Urt. v. 20.02.1995 – II ZR 9/94, hier) nämlich schon:

„Der Geschäftsführer einer Gesellschaft mit beschränkter Haftung (GmbH) muss für eine Organisation sorgen, die ihm die dafür erforderliche Übersicht über die wirtschaftliche und finanzielle Situation der Gesellschaft jederzeit ermöglicht. Dabei hat er die wirtschaftliche Lage des Unternehmens laufend zu beobachten und sich bei Anzeichen einer krisenhaften Entwicklung durch Aufstellung einer Zwischenbilanz oder eines Vermögensstatus einen Überblick über den Vermögensstand zu verschaffen.„

Erkennt die Geschäftsleitung auf Grund eines nach diesen Vorgaben eingerichteten (internen) Risikofrüherkennungssystems z.B., dass der Verlust der Hälfte des Stammkapitals droht (vgl. z.B. § 49 GmbHG), sollte sie schon aus Gründen der Haftungsvermeidung nicht nur die Gesellschafter entsprechend informieren (sonst droht auch eine Strafbarkeit, vgl. § 84 GmbHG), sondern auch direkt mit einer situationsadäquaten Sanierungsplanung beginnen. Denn ansonsten besteht das Risiko, dass die Umsetzung der für die Gesundung des Unternehmens erforderlichen Schritte nicht mehr erfolgen kann, bevor die Insolvenzantragspflicht eintritt.

Was ist bei der Aufstellung eines „Sanierungskonzepts“ zu beachten?

Über die Jahre haben sich in Deutschland mehrere Standards zum Vorgehen im Rahmen einer Unternehmenskrise etabliert.

a) Zunächst entscheidet man mehrere Phasen der Sanierung: Berater, die mit der entsprechenden Fragestellung im Unternehmen konfrontiert werden, greifen aus Zeitgründen häufig zunächst auf einen ersten – noch oberflächlichen – Test zurück (sog. „Quick Check“), bei dem der Status des Unternehmens zunächst grob ermittelt wird, um einen Überblick zu ermöglichen. Ein solcher Quick Check kann z.B. folgenden vier Fragen nachgehen:

- Wo steht das Unternehmen auf der Krisenverlaufskurve (Krisenstadium)

- „Fliegt“ das Geschäftsmodell? (Ist das Unternehmen „sanierungswürdig“? S. dazu z.B. unter ESG-Aspekten hier)

- Reicht die Liquidität für die Sanierung? (Wenn nicht, liegt im Zweifel Zahlungsunfähigkeit nach § 17 InsO vor)

- Wo ist „Leadership“? (Stellt die Frage, ob die Unternehmensführung in der Lage ist, eine nachhaltige Sanierung sicherzustellen).

b) Aus den Feststellungen des Quick Checks müssen ggf. erste Maßnahmen abgeleitet werden, die kurzfristig den Eintritt der Insolvenzgründe zumindest verhindern (Sicherung der Fortführungsfähigkeit). Sind die Insolvenzgründe bereits eingetreten und erscheint eine (nachhaltige) Sanierung innerhalb der von § 15a InsO gesetzten Fristen nicht realistisch, muss die Geschäftsleitung ggf. Insolvenzantrag stellen.

Sind Stabilisierungsmaßnahmen (noch) nicht erforderlich oder gelingt die Sicherung der Fortführungsfähigkeit, so müssen in der Folge die erforderlichen Sanierungsschritte ausgeplant werden. Hierzu haben sich in der Praxis zwei Standards etabliert, nämlich zum einen der sog. „IDW-Standard S6“ für Sanierungskonzepte (s. zum aktuellen Stand zunächst hier; das IDW hat schon letztes Jahr eine ergänzende Fassung des Standards in Umlauf gegeben („IDW ES 6“, hier), die bei der Planung berücksichtigt werden). Zum anderen hat die Rechtsprechung in zahlreichen Urteilen selber Rahmenbedingungen gesetzt, an Hand derer sie prüft, ob eine Unternehmenssanierung, selbst wenn gescheitert, gleichwohl nicht zu einer Haftung der Geschäftsleitung führt (Diese sog. „Rechtsprechungsregeln“ wurden zumeist von Banken zusammengefasst, s. eine gute Übersicht hier). Sowohl der IDW S6 als auch die Rechtsprechungsregeln weisen – gerade für den nicht regelmäßig mit Sanierungen betrauten Geschäftsleiter – jeweils Probleme eigener Art auf: So richtet sich der IDW S6 schon auf Grund des erforderlichen Detaillierungsgrades vorwiegend an größere Unternehmen – auch wenn die aktuelle Fassung die Rechtsprechungsregeln weitestgehend inkorporiert. Die Rechtsprechungsregeln dagegen sind in sich zu abstrakt und nicht aus sich heraus systematisiert.

In der Praxis hat sich deswegen zumeist folgende (an den darstellenden Teil im IDW S2 zu Insolvenzplänen (hier) angelehnte) Grobgliederung für die Sanierungsplanung etabliert:

(1) Darstellung des Unternehmens (Daten / Historie)

- Historische Entwicklung

- Rechtliche Verhältnisse

- Wirtschaftliche Verhältnisse

- Vermögens-, Finanz- und Ertragslage

(2) (Krisenursachen-)Analyse des Unternehmens

- Wo steht das Unternehmen auf der Krisenverlaufskurve?

- Gründe für die Unternehmenskrise

(3) Leitbild des sanierten Unternehmens

- Sanierungswürdigkeit? ESG

- Nachhaltige Wettbewerbs- und Renditefähigkeit

(4) Maßnahmen zur Sanierung des Unternehmens

- z.B. Rangrücktritte

- Kapitalmaßnahmen

(5) Integrierte Finanzplanung (Planverprobungsrechnung)

- Ausgehend vom unter 1. beschriebenen Ist-Zustand sind die Maßnahmeneffekte zu quantifizieren und in einer integrierten Unternehmensplanung zusammenzuführen

- Die Voraussetzung des Sanierungscontrolling ist durch Festlegung geeigneter Kennzahlen zu schaffen und die Sanierung zu plausibilisieren

Wie in jeder „normalen“ Businessplanung, so hat sich auch im Bereich der Sanierungsplanung der Standard einer Szenarioplanung mit zumeist drei Szenarien – „best“, „middle“, „worst“-case – entwickelt.

Sanierungsplan steht – und nun?

Der Plan alleine führt nicht zu einer Sanierung – die gelingt nur bei Umsetzung der im Plan vorgesehenen Sanierungsmaßnahmen. Im Zweifel dient der Plan aber zunächst dazu mit den Beteiligten über deren jeweilige Beiträge zur Sanierung zu verhandeln – häufig also „fresh money“.

Gelingt es, diese Sanierungsbeiträge „einzusammeln“, beginnen die Mühen der Ebene – der Plan muss umgesetzt, etwaige Restrukturierungsmaßnahmen im Unternehmen, etwa die Kündigung von Arbeitnehmern, durchgesetzt werden. Häufig wird dazu – wenn nicht schon in die Planung involviert – ein sog. „Chief Restructuring Officer“ (CRO) bestellt und das bisherige Planungsteam in ein Steuerungsteam (Project Management Office, PMO) „umgewandelt“, das die Restrukturierungsschritte durchführt bzw. begleitet und das Sanierungscontrolling betreibt.

Das Erreichen des Ziels der Sanierung – die Wiedererlangung der Wettbewerbs- und Renditefähigkeit des Unternehmens – nimmt nicht selten mehrere Jahre in Anspruch. Erfahrungsgemäß kann in diesem langen Zeitraum der ursprüngliche Sanierungsplan nicht unverändert umgesetzt werden. In den meisten Fällen ist spätestens nach ein bis zwei Jahren eine Anpassung der Planung an die sich verändernde Marktlage erforderlich, nicht selten auch schon früher, weil die Sanierungsplanung doch noch zu optimistisch angelegt wurde. Bei dieser Re-Kalibrierung gelten im Grundsatz dieselben Regelungen, wie bei der ursprünglichen Aufstellung der Planung. Ein Zyklus entsteht. Und daran ist nichts schlechtes. Denn auch eine „normale“ Geschäftsplanung muss regelmäßig angepasst werden. Sprich, wichtiger als der ursprüngliche Plan ist die Etablierung eines kontinuierlichen Planungsprozesses.